Въпроси и отговори за личните спестявания.

Какво е индивидуална инвестиционна сметка?

В ситуация на отрицателни лихви в глобален мащаб Експат Асет Мениджмънт дава професионална и модерна алтернатива за управление на личните и фирмени спестявания. С възможности за по-висока доходност, сигурност и контрол в сравнение с традиционните форми на спестяване.

Индивидуалната инвестиционна сметка е спестовен продукт. Представлява активно управляван портфейл от ликвидни финансови инструменти от цял свят. Структурата и състава на инвестициите се определят персонално. Спрямо очакваните резултати, инвестиционния хоризонт, толерантността към пазарните колебания и други характеристики, индивидуално съобразени с всеки клиент.

Индивидуалната инвестиционна сметка се отличава с добра диверсификация, гъвкавост и незабавна ликвидност, персонализирана стратегия според спецификите и нуждите на клиента. Това е най-широко разпространеният начин за управление на спестявания в развитите държави. Чрез управлението на спестявания при Експат инвеститорът имат достъп до пълен набор инвестиционни услуги на най-високо международно ниво.

Една от основните задачи на Експат при конструиране на инвестиционната стратегия е постигане на добра диверсификация според рисковия профил на клиента. Стремим се спестяванията на нашите клиенти да не са съсредоточени в собствената им държава, където имат естествена концентрация на житейски и икономически рискове.

Защо да се доверя на Експат?

Експат Капитал със своето лицензирано управляващо дружество Експат Асет Мениджмънт, е най-голямата независима компания за управление на активи и спестявания в България. Експат Асет Мениджмънт притежава лиценз като управляващо дружество от Комисията за финансов надзор № 1574-УД от 30.11.2007 г.

Към момента Експат има над 1000 клиенти от близо 40 държави. Нашата изключителна международна свързаност дава на клиентите ни пълен набор инвестиционни услуги и достъп до всички пазари по света във всички класове активи.

Експат работи с утвърдени международни финансови институции, за да гарантира на своите клиенти сигурност и качество на услугите. Наши партньори са водещи международни банки; банки депозитари; световни и местни брокери; борси; оператори на индекси; маркетмейкъри и други финасови институции от цял свят. Експат може да търгува десетки хиляди инструменти по целия свят, като има и собствени фондове на 4 борси в Европа.

Наред с индивидуалните инвестиционни сметки за управление на лични спестявания Експат управлява и 18 фондови продукта. Имаме договорни фондове с глобален фокус; фамилия от борсово търгувани фондове (ETF); първия в региона „къс“ фонд; първия в България фонд за инвестиции в глобално изкуство и първия в България борсово търгуван фонд за инвестиции в злато. Ние сме единствената компания от Централна и Източна Европа с фондове на London Stock Exchange и на Frankfurt Stock Exchange.

Как са защитени спестяванията ми при Експат?

Експат работи с реална покупка и прехвърляне на собствеността на съответния финансов актив на името на клиента. Ние сме единствената компания в България, която използва 5 международни банки депозитари, където се съхраняват клиентските активи.

Съхранението е структурирано по начин, който дава най-висока степен на конфиденциалонст и сигурност. Финансовите инструменти и кешовите наличности по инвестиционната сметка са собственост на клиента и той не търпи рискове към Управляващото дружество или към банката депозитар.

Клиентските средства се съхраняват отделно от активите на управляващото дружество и могат да се използват само за инвестиции във финансови инструменти. Те не са част от баланса на УД, нито на банката депозитар. Това гарантира, че тези активи са защитени, дори в случай на имуществени санкции и претенции към самото УД или към банката депозитар.

УД не може да се разпорежда с клиентските средства извън мандата и ограниченията по лиценз и съгласно договора с клиента. Клиентски средства не могат да бъдат превеждани по сметка извън управляващото дружество, без изрично подписано от клиента нареждане за това.

За реализацията на сделките с финансови инструменти на световните борси Експат има установени партньорски отношения с над 50 брокери. Сделките се осъществяват по метода Delivery vs. Payment, т.е. без кредитен риск към съответните инвестиционни посредници.

В допълнение, Експат едно от малкото управляващи дружества на българския пазар със застраховка професионална отговорност с пълно покритие.

При инвестиции във финансови инструменти на глобалните пазари не се гарантират печалби, инвестициите в дялове на договорен фонд или чрез индивидуална инвестиционна сметка не са гарантирани от държавен гаранционен фонд или с друг вид гаранция.

До какви инструменти, пазари и инвестиции имам достъп чрез инвестиционна сметка при Експат?

Експат има изключителна международна свързаност. Работим с утвърдени международни финансови институции, за да гарантираме сигурност, качество на услугите и достъп до инвестиции от цял свят. Наши партньори са водещи банки, банки депозитари, брокери, борси, маркетмейкъри и други финасови институции от цял свят. Експат може да търгува десетки хиляди инструменти по целия свят, като има и собствени фондове на 4 борси в Европа. Ние сме е единствената компания от ЦИЕ с борсово търгувани фондове на London Stock Exchange и на Frankfurt Stock Exchange. Чрез платформата Vestima на Clearstream имаме достъп до над 125 000 договорни фондове, ETF-и и хедж фондове.

Чрез индивидуалната инвестиционна сметка при Експат инвеститорът може да притежава и американски ETF-и с реална доставка и собственост върху инструментите. Това е много по-надежден начин на инвестиция в тези инструменти, в сравнение със закупуване на договори за разлика (CFD).

Има ли ограничения при внасянето или тегленето на средства от инвестиционната сметка?

Не. Клиентът може да внася средства по инвестиционната си сметка по всяко време. Няма фиксирани дати на вноски, нито задължения за периодичност, няма минимална сума на вноска. Всеки клиент може да подходи съобразно житейската си динамика, като съвместно с екипа на Експат може да обсъди работещите варианти с оглед стратегията и целите на портфейла.

Що се отнася до тегленето, активите в инвестиционната сметка са собственост на клиента. Той може да се разпорежда с тях по всяко време. Независимо от предварително уточнения инвестиционен хоризонт, клиентът може да тегли част или цялата сума по всяко време, без комисиона за теглене.

Моите спестяванията са твърде малко. Има ли смисъл да инвестирам?

Добрата практика е всеки, независимо от доходите си, да заделя определен процент за спестявания и инвестиции. Тази сума в началото е малка, но дисциплината плавно да спестяваме от текущите си доходи, за да осигурим стабилност в стандарта си на живот, дългосрочно дава търсените резултати. Инвестирането на спестяванията в инструменти на глобалните пазари предоставя значително по-голяма гъвкавост и свобода в сравнение с алтернативни форми на спестяване, като същевременно осигурява защита от местни рискове.

Индивидуалната инвестиционна сметка дава персонализираното решение в зависимост от финансовите възможности и планове на всеки отделен клиент. В зависимост от Вашите планове за еднократни или периодични вноски, техния размер и честота, както и на база на останалите ключови характеристики за Вас, нашият екип ще изготви индивидуалната структура и стратегия, която би Ви подхождала като инвеститор.

Какъв трябва да е инвестиционният хоризонт на сметката, за да се постигнат резултати?

Инвестиционният хоризонт се определя от клиента при откриването на индивидуалната инвестиционна сметка в зависимост от неговата житейска ситуация, очаквани приходи и разходи и пр. Това е един от ключовите ориентири за нашия екип при организиране на структурата и стратегията на портфейла. Един би бил изборът на инструменти при инвестиционен хоризонт от 2 години и различен при хоризонт от 20 години, тъй като решенията се съобразяват с волатилността на различните класове активи, цикличността на различните икономически сектори, текущата фаза на развитие на икономическия цикъл и др.

Трябва да се има предвид обаче, че какъвто и инвестиционен хоризонт да бъде дефиниран в началото, няма ограничения, ако клиентът промени решението си. Активите са негова собственост и той по всяко време може да реши изтегли част или всички средства.

Защо да използвам услугите на управляващо дружество? Борсата е за спекуланти.

Непрофесионалните инвеститори често казват, че „играят на борсата”. И са абсолютно прави. Това не може да бъде нищо повече от една игра, защото получават информацията последни, нямат уменията и необходимите източници, за да направят задълбочени оценки, нямат достъпа, за да са бързи и гъвкави на пазара. Ако печелят, в общия случай това се дължи на добрия икономически цикъл, който са хванали. И на малко късмет. Всъщност финансовите пазари са цяла наука. В инвестиционните компании стотици професионалисти, въоръжени до зъби с необходимата техника и софтуерни продукти, ежедневно извършват сериозни анализи и правят собствени модели за мониторинг и оценка.

За непрофесионалния български инвеститор, който не ползва услугите на компания за управление на активи и спестявания, финансовите пазари най-често се свеждат до разбирането за БФБ. Или до няколко големи доставчици на фондови продукти. Това е доста ограничено и изкривено схващане, имайки предвид, че в света има над 250 борси за търговия с финансови инструменти. В Лондон; Ню Йорк; Токио; Хонконг; Франкфурт ежедневно се търгуват огромни маси акции, облигации, ETF и финансови инструменти, необозрими по разнообразие и размер от възможностите на нашия пазар. Освен това за българския инвеститор не е най-разумното да вложи всичко в България. Поради естествената концентрация на български риск в живота му (семейство; работа; имоти; бизнес все в България), добре е голяма част от семейните спестявания да са инвестирани в чужди инструменти в различни валути.

Състоятелните хора в чужбина участват със своите спестявания на големите финансови пазари чрез своя индивидуална инвестиционна сметка в инвестиционна компания.

Там получават персонализирана стратегия и активно и гъвкаво управление на своите спестявания според своя апетит към риска. В България фирмите, които предлагат подобно качество и обхват на услугата, са изключително малко, но на световно ниво. По-масови у нас са договорните (взаимните) фондове. Това са диверсифицирани инвестиционни портфейли с мандат да инвестират в инструменти от даден географски регион; икономически сектор; клас активи. Те имат значително по-нисък праг от индивидуалната сметка и това ги прави достъпни за по-малки инвеститори. На Запад стандартно човек има дялове в десетина такива фонда с различен фокус. Експат управлява три договорни фонда.

Недвижимите имоти са най-сигурната инвестиция. Защо ми е да се занимавам с финансови инструменти и борси?

Много хора в България избират инвестиция в имот като позната алтернатива. България е сред държавите с най-висок процент собствено жилище на глава от населението. Може би това е причината непрофесионалистите да смятат имотите за сигурна инвестиция. Професионалният инвеститор вижда по-добре важните и доста подценявани рискове.

Концентрацията на пари в сектора на имотите в момента би могла да предизвика нов балон. Вече сме свидетели на това как увеличеното търсене увеличава многократно и много бързо новото строителство. В същото време това търсене е конюнктурно и непокрито от реално потребление на имоти. Това би довело до ниски наеми и много празни апартаменти и търговски площи. И докато печалбата от инвестицията не е гарантирана, то разходите по нея са задължителни. И могат да достигат до няколко процента от стойността на имота годишно: данъци; застраховки; ипотеки; ремонти и поддръжка. Към това трябва да добавим и темата за ликвидността (невъзможността да ползвате заключените в имота пари). Както и вероятността (риска) цената на имота всъщност не само да не се покачи, но дори и да падне.

Друг основен проблем на инвестициите предимно в имоти е, че това напълно ликвидира диверсификацията по региони и икономически сектори. Спестяванията биват концентрирани в една държава (обикновено собствената) и в един сектор.

Ако харесвате сектора на недвижимите имоти и вярвате в неговия потенциал, глобалните финансови пазари предлагат ликвидна алтернатива на директната покупка на недвижим имот. Чрез ликвидни финансови инструменти (най-често борсово търгувани фондове), следващи движението на имотния пазар в даден регион.

Мога ли да инвестирам в злато чрез Експат?

Да, Експат търгува на световните борси с фондове, следващи движението на златото. А от 2021 г. има и собствен борсово търгуван фонд, следващ цената на златото (Expat Gold). Това е евтин и сигурен начин за експозиция към благородни метали. Често непрофесионалните инвеститори под „инвестиция в злато“ си представят покупка и съхранение на физическо злато. Това обаче е доста скъпо и не е достъпно за масовия инвеститор. Има въпроси по отношение на това на каква цена ще бъде закупено и продадено (с какъв марж от посредника); как и на каква цена (вкл. за застраховка) ще бъде съхранявано и пр.

Мнозина непрофесионални инвеститори възприемат златото като несъмнена ценност и не се замислят за колебанията в цената му. А пазарът на злато е един от най-волатилните и е силно податлив на спекулации. Геополитическите събития; икономиката в световен мащаб; монетарната политика на големите държави могат да окажат влияние върху цената на златото с десетки проценти за година. Ролята на Експат е да управлява експозицията към злато в зависимост от рисковия профил и времевия хоризонт, анализирайки ситуацията на световните пазари.

Мога ли да сключа договор за инвестиционна сметка дистанционно?

Да, можете да сключите договор както в офиса на Експат Асет Мениджмънт, така и отдалечено, през онлайн платформата на Евротръст. Мобилното приложение предоставя сигурен и лесен начин за отдалечена електронна идентификация и размяна на електронно подписани документи. Приложението се използва от утвърдени финансови институции като Експат Асет Мениджмънт, УниКредит Булбанк, ДСК, Сосиете Женерал, Райфайзенбанк.

Как мога да следя представянето на инвестиционната ми сметка?

Всеки клиент получава пълна информация по инвестиционната си сметка с подробен регулярен отчет по най-добрите международни практики в бранша. Периодичният отчет включва информация за пазарната капитализация на инвестиционната сметка и пазарната оценка на инструментите в нея. Също така за алокацията на активите; реализираните печалби/загуби; текущата доходност от дивиденти и лихви; валутните движения; разходите и др. Там има и пълна информация за всички движения по инвестиционната сметка за отчетния период. Системите ни за управление на инвестиционните сметки позволяват съхранение на пълна информация и документи за всички операции и сделки. Клиентите получават и пазарните анализи и прогнози, които екипът на Експат изготвя периодично.

Как стои въпросът с данъчното облагане?

За българските физически и юридически лица има редица облекчения по отношение на данъците върху доходи от търговия с финансови инструменти. Например, капиталовите печалби от търговия с борсово търгувани инструменти на регулиран пазар в рамките на ЕС са необлагаеми в България. При структурирането на портфейла на всеки клиент обсъждаме и тези особености, за да оптимизираме данъчните разходи.

Може ли индивидуалната инвестиционна сметка да бъде на юридическо лице?

Да. Сметката може да бъде с титуляр както физическо, така и юридическо лице (българско или чуждестранно).

Какво се случва, ако инвеститорът почине?

Инвестициите стават собственост на наследниците и те получават право да се разпореждат с тях. Процедурата по унаследяване е уредена в Закона за наследството.

Какви са таксите на Експат за управление на индивидуална инвестиционна сметка?

Таксите за управление и съхранение варират в зависимост от типа инвестиционна сметка и профила на инвестициите. Може да се свържете с нашия екип, за да получите пълната информация и условия във връзка с откриването на инвестиционна сметка.

Ако тук не откривате отговор на въпрос, който Ви интересува, може да се свържете с нас на следните контакти.

ПОПИТАЙТЕ ПРОФЕСИОНАЛИСТИТЕ

Контакти

ЕКСПАТ КАПИТАЛ

ЕКСПАТ АСЕТ МЕНИДЖМЪНТ

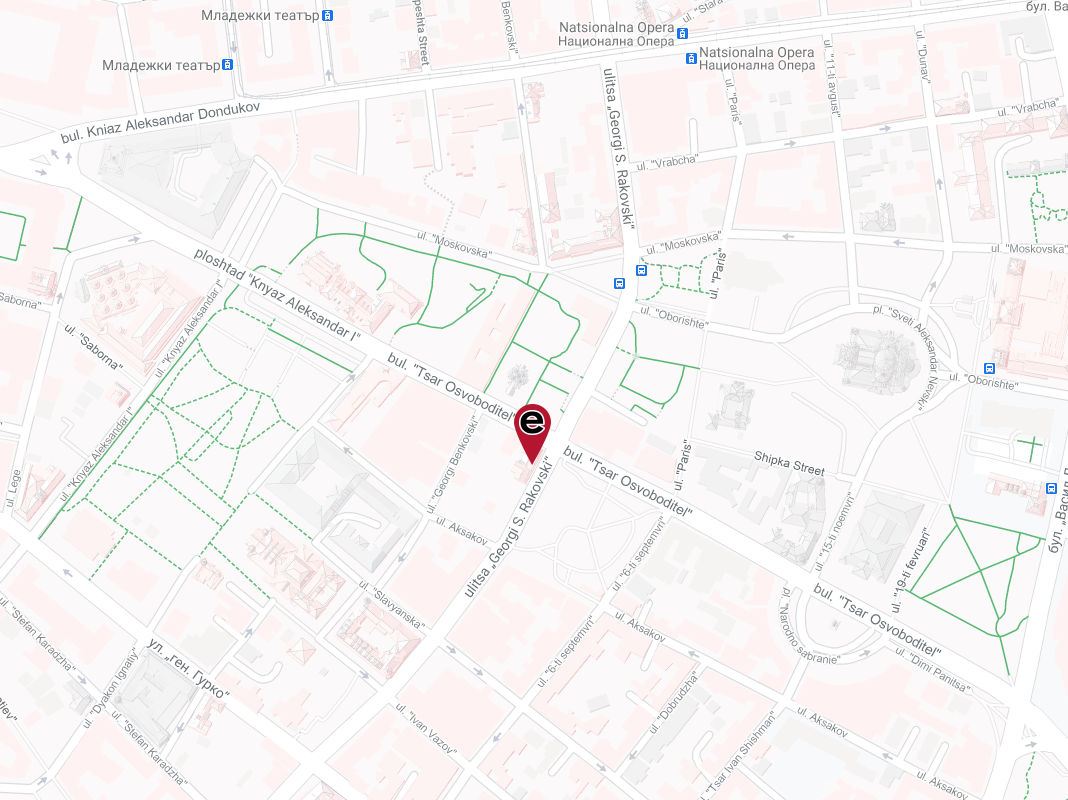

София 1000 ул. „Георги С. Раковски“ 96А

+359 2 980 1881

office@expat.bg

Ако желаете първи да четете нашите новини, коментари и анализи, свързани с глобалните финансови пазари и управлението на личните спестявания: